多くの会社にとって経営から切り離して考えることができない借入金。

この借入金については、「短期と長期」「それぞれの使いみち・見合い」「返済原資」などを意識しながら、「なんのために借りているのか?」を認識することが大切だと考えています。

上場企業では実質無借金経営がどんどん増えている

以前、松下幸之助さんの「借金は人も会社もおかしくする」という言葉に触れ、借入金についての記事を書きました。

実質無借金経営であれば別に悪くはないのでは?といった趣旨です。

で、2018年6月26日付の日本経済新聞によると、上場企業では実質無借金企業が増えているようです。

2017年度末で1年前より36社多い2071社で過去最多となり、上場企業の59%を占めているのだとか。

これは財務面から考えると、「より安全」「より健全」という良い方向の話になります。

ただ、記事でも「投資家からは潤沢な手元資金に使い途を問われそうだ。」と書かれているように、上場企業の経営という部分ではやや微妙な部分もあります。

言わずもがなですが、上場企業は一般株主からの出資を受けており、この資金を有効に活用していくことが求められています。

一方、実質無借金ということはそれなりに手元資金に余裕がある、ということになるわけですので、もっとその資金を有効に活用する方法があるのではないか?という見方をされてしまうということです。

このあたりのバランスが一般株主が多くいる上場企業の難しさでもあるのでしょうね。

短期借入金と長期借入金

非上場企業、特に資金繰りにそれほど余裕がない中小企業では、やはりなんだかんだいっても「借入金」に頼るケースがほとんどではないかと思います。

実質無借金を目指すかどうかは別としても、会社に借入金があるからには、

・短期借入金

・長期借入金

・それぞれの使いみちがなにか

・返済原資はなにか

はざっくりとおさえておいたほうが良いでしょう。

短期借入金とは、文字通り、借り入れ期間が「短期」の借入金です。

具体的には、この「短期」とは1年以内に返済期限がくるものになります。

一方の長期借入金とは、返済期限までの期間が1年超の借入金ということになります。

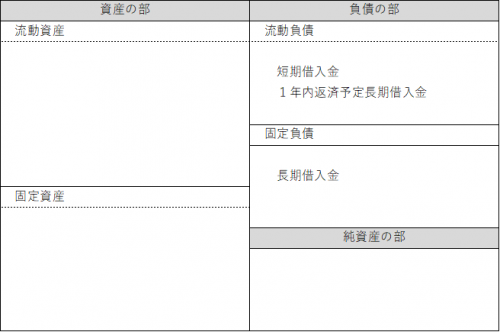

貸借対照表をみると、借入金は「負債の部」に記載されるものですが、

・短期借入金=>流動負債

・長期借入金=>固定負債

に記載されることになります。

なお、長期借入金のうち、返済期限が1年以内にせまっているものについては、流動負債に「1年内返済予定長期借入金」という科目で表示されることになりますので、念のため。

借入金の使いみち・見合い、返済原資は何か?

借入金が財務諸表のどこに表示されるか?という話は別として、それぞれの借入金の使途・見合いや返済のための原資については意識しておいたほうが良いです。

長期借入金

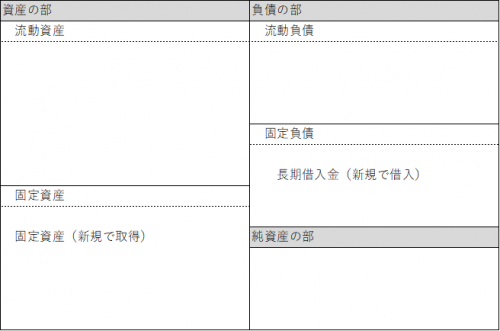

長期借入金は、分かりやすいところでは、設備投資(固定資産の取得)のために使われるケースが多いのではないかと思います。

貸借対照表でも、固定資産が増えていて、それに見合う長期借入金が増えていると分かりやすいですね。

例えば製造業の会社が、設備投資をすることで生産量を増やして事業を拡大していこうと考えたとします。

その場合、半年や1年で設備投資した金額を回収できるケースはまれで、通常、何年間かかけて徐々に回収していくことになるはずです。

そのように何年間かかけて、長期間で回収していくための設備投資に必要な借入金については、長期で借りておく必要があるわけです。

もしも長期で回収するための費用(例えば新規の設備投資、新規出店費用など)を短期借入金で賄おうとしたら、そもそも回収が終わる前に返済しなければならず、返済時にお金が足りなくなってしまう可能性もあるわけです。

このように長期借入金、特に設備投資を伴うようなものについては、「長期間にわたって稼いだ利益」が返済原資になるということを理解しておくことが必要です。

短期借入金

短期借入金は、長期と比べると少し分かりにくいかもしれませんが、基本的に短期の資金使途がメインになります。

分かりやすいところでは運転資金などが挙げられます。

業種を問わず、例えば在庫を保有して販売するような事業であれば、正常な営業活動をしていても、運転資金が必要になります。

通常、

・支払い:商品を仕入れて仕入先に支払うタイミング

・回収:商品を販売して得意先から回収するタイミング

はズレますので、そのズレを調整するために資金が必要になります。

それが運転資金と呼ばれるもので、算式では次のように表されます。

*売上債権(受取手形、売掛金等) + 在庫 ー 仕入債務(支払手形、買掛金)

算式から分かる通り、得意先からの回収サイトが長く、仕入先への支払いサイトが短い場合、必要な運転資金がどんどん大きくなっていくということになります。

つまり正常に営業を行なっていても、売上が増えれば増えるほど、資金が必要になるわけです。

本来は運転資金も自己資金で賄ったり、長期の安定的な資金で回していければ良いのですが、実際にはなかなかそうもいかないのが実態ではないかと。

ちなみに、短期借入金の使途が運転資金であるならば、その返済原資は売上代金ということになります。

ですので、売上が伴わないものに借入金を充てるのであれば、返済するための原資をどうするか?ということを考えておく必要はありますね。

このように、一口に「借入金」といっても、短期/長期も違えば、それぞれの性質、返済原資なども異なるわけです。

・自社にとって必要な借入金はどのようなものか。

・その目的に合致した内容、条件で借り入れることができるのかどうか。

このあたりを外さないためにも、まずは借入金の性質、違いを把握することから始めるのが良いのではないかと考えています。

【編集後記】

男子プロゴルフの片山晋呉プロによる、プロアマ大会で問題とされた行動が分かってきました。

内容を見る限り、もちろん片山プロに非はあれど、ここまで問題となるような行動だったのかどうか・・・

注意を受けた後のリカバリーもきちんとしていたようですし、ちょっと行き過ぎの気もしますが、スポンサーファーストなら仕方ないのでしょうかね。

【昨日の1日1新】

*「1日1新」とは→詳細はこちら