個人事業を開始する際の届出書類の第4弾は、

・どのような事業を行うか。

・給料の支払いが発生するか。

など、

所得税関係

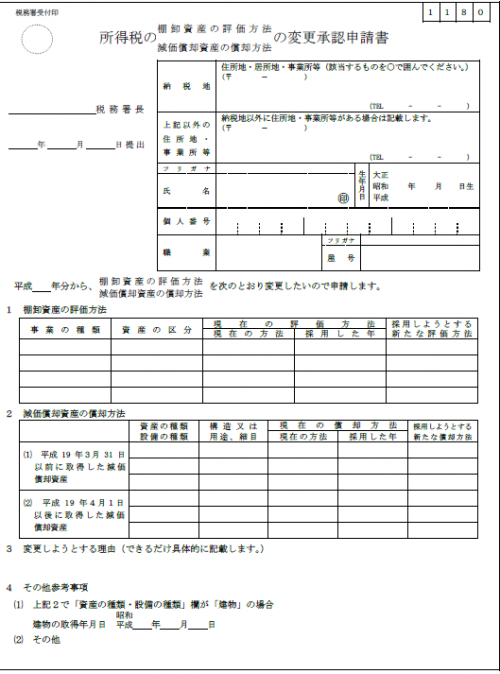

所得税の棚卸資産の評価方法の届出書

所得税法では、棚卸資産の評価方法(在庫をいくらで計上するか)

これは、在庫単価をその年の一番最後に仕入れた単価で評価(

例えば1月に100円で1個、

200円×2個=400円(実際には300円しか払っていない)

実際にはこのような極端なケースがあるのかどうか別として、

在庫を保有する商売で、この方法だと損益が把握しにくい、

所得税の減価償却資産の償却方法の届出書

所得税法では、固定資産の減価償却方法は、届け出をしなければ、「

定額法とは毎年の減価償却費が定額になる方法のことです。

一方の定率法は、

購入してすぐのころは、

初年度から固定資産を買うことが決まっていて、

またこれら以外に、

・源泉所得税の納期の特例の承認に関する申請書・・・

・給与支払事務所等の開設届出書・・・

消費税関係

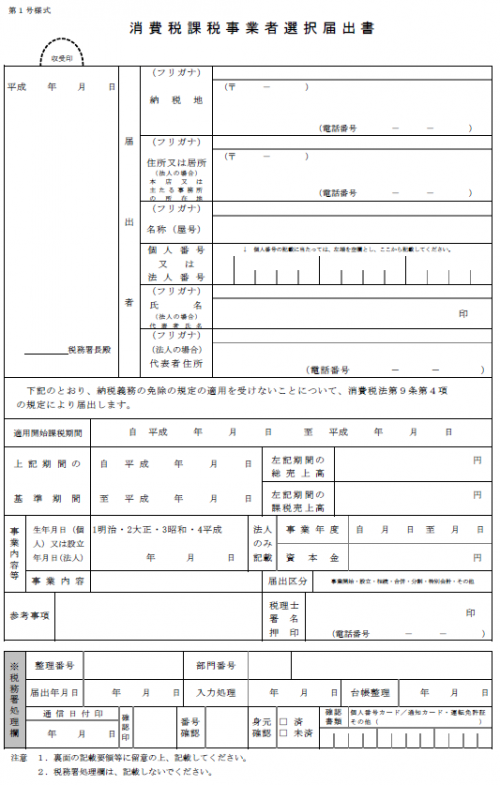

消費税課税事業者選択届出書

個人事業者は事業を始めた年は消費税を納める必要がありません(

2年目以降は売上の規模によって納税義務者になる可能性があります。

このような免税事業者が課税事業者になろうとする場合に提出する

普通に考えると消費税を納めないほうがお得な気がします。

しかし実際には、事業の状況(

「受け取った消費税<支払った消費税」という状況になった場合

・課税事業者⇒還付を受けられる。

・免税事業者⇒還付を受けられない。

といった違いが出てくることになります。

ただし、いろいろな制約(すぐには免税事業者には戻れないなど)

まとめ

いままで書いてきた届け出関係以外にも、

こういったことが苦にならなければいいのですが、

ーーーーーーーーーーーーーーーーーーーーーーーーーーー

【編集後記】

昨日、初めて仕事帰りに自宅近くのイオンにあるスタバに行ってみました。

時間、場所を考えると当たり前ですが、都内と比べてガラガラでびっくり。

おかげで快適に過ごすことができました。

【昨日の1日1新】

スタバ「イオン北戸田店」

ーーーーーーーーーーーーーーーーーーーーーーーーーーー