企業の利益を個人に給料として分配することを目的として、数年前に創設された所得拡大促進税制。

平成30年度税制改正で計算方法が簡単になり、イメージが湧きやすくなりましたので、試算・検討してみる価値はあると思います。

所得拡大促進税制

数年前に創設された所得拡大促進税制。

積極的に利用している会社、そうでない会社、いろいろあるかと思います。

中小企業庁のホームページに

・ガイドブック

・Q&A集

・簡単なパンフレット

・平成30年度税制改正のポイント

など、最新のパンフレットがアップされました(大企業向けとは内容が異なります)。

http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudai.html

この所得拡大促進税制というのは、ざっくり言えば

従業員に対する給料を増やせば、その増やした分の一部を法人税から控除することができる

という制度です。

給料を増やした場合、経費が増えることで法人税は減ります。

それに加えて、計算された法人税額からさらに税金を減らすことができる、という制度がこの所得拡大促進税制ですので、条件を満たすならメリットが大きいことが分かります。

適用するための要件など細かい点はいろいろとありますが、概要を把握するのに分かりやすいパンフレットが用意されていました(平成30年4月1日以降開始の事業年度が対象)。

詳細は前述のリンクから確認することが可能です。

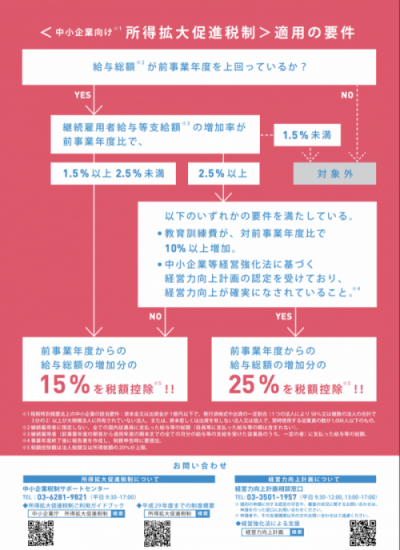

非常にざっくり簡単に書くと

・給与総額(役員を除く全ての国内従業員に払った給与)が前年よりも多い

・継続雇用者(前期も当期もフルに在籍していた従業員)に対する給与支給額が前期比1.5%以上増加した場合

には、増加した給与総額の15%が法人税額から控除されるという制度です。

これ以外に教育訓練費なども条件を満たせば、最大で増加した給与総額の25%が法人税額から控除されることになります(控除額の上限、その他細かい条件はありますが)。

実際の計算例。給与を増やして会社に残る利益を増やす!?

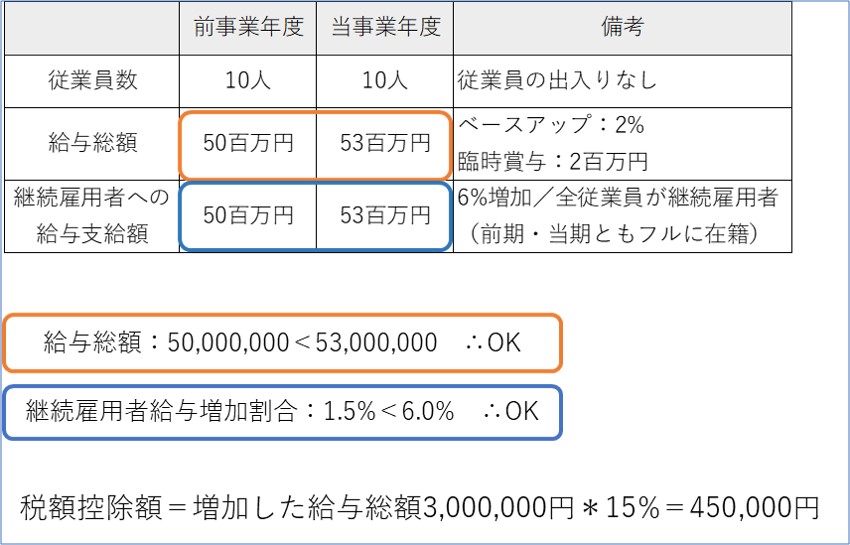

とりあえずイメージだけでも確認できるように単純化したケースで考えてみます。

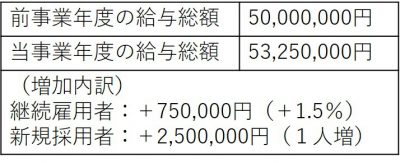

・役員を除く従業員が10人の会社(前期、当期とも人の出入りがなく全員が継続雇用者)

・給与総額が全体で3百万円増

こんなケースで整理したのが次の表です(関連する社会保険料、個人側で増加する所得税などは考慮していません)。

このように給与が300万円増加した場合、計算された法人税額から45万円が控除できる(減らすことができる)ということになるわけです。

増加した給料の300万円を経費としたうえで、さらにその後に計算する税額から一部を差し引くこともできるので、お得感は大きいですね。

金額次第では給与を増やしたほうが利益が多く残ることも

さらに細かくみていくと、状況次第では、あえて従業員給与を増やすことで税引後利益が増えるケースも出てきます。

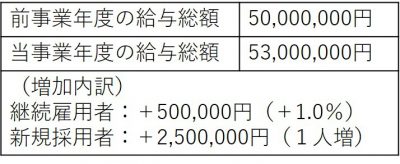

例えば、上記とは少し条件を変えて、次のような会社で見てみます(くどいようですが、非常に単純化した例ですので)。

この場合、継続雇用者への給与支給額が1%しか増加していませんので、所得拡大促進税制の適用を受けることができません。

利益が10百万円、法人税率が30%とすると、税引後の利益は次のようになります。

ではこのときに、次のように、継続雇用者への給与を25万円増やして前事業年度比+1.5%とした場合にはどうなるでしょうか。

継続雇用者への給与支給額が1.5%増加した結果、所得拡大促進税制の適用を受けることができます。

上の事例に比べて、次のような違いが出てきます。

・給与を250,000円増やした結果、利益が250,000円減る。

・法人税は9,750,000円の30%で2,925,000円となる。

・所得拡大促進税制が適用できる。

・法人税額から控除できる金額は、給与総額の増加3,250,000円の15%で487,500円で、税額控除まで含めた税負担は2,437,500円(=2,925,000円−487,500円)。

・税引後利益は7,312,500円となる。

単純化したこの事例では、給与を25万円増やしたことで、税引後利益が30万円以上、増加することになります。

もちろん実際には、社会保険料や地方税なども考慮することになりますが。。

いずれにしても、会社、従業員ともにメリットがある可能性があるのであれば検討する価値はあるのではないかと。

以前は計算が面倒で使いにくかった?

税制改正前、この所得拡大促進税制は非常に計算に手間がかかり、取り扱いづらい制度という印象がありました(だいぶマシになりましたね)。

以前は、最初から適用しないことにしてしまっている、とか、比較すべき過去の情報の精度がいまいちだから適用できない、なんていうケースもあったようです。

今回の改正で、比較対象が前事業年度になりましたので、その意味では分かりやすく、イメージもしやすくなったのではないかと思います。

ただそうは言ってもまだまだ留意点などありますので、慎重に適用することが必要ではありますが。。

節税への効果が大きい税額控除

前述の事例では1.5%増加した場合の計算しかしていませんが、2.5%増加してさらに一定の条件を満たせば、最大25%までの税額控除を受けることも可能です(上限はありますが)。

この税額控除というのは、経費を増やすことよりも節税効果は大きくなります。

経費100と税額控除100の違いは次のようなイメージです。

(経費100の場合)

所得:500

経費:100

差引:400

法人税:120(税率30%)

税引後利益:280

に対して

(税額控除100の場合)

所得:500

法人税:150(税率30%)

税額控除:100

差引法人税:50

税引後利益:450

こんなイメージです。

税率を掛けて計算した法人税から丸々控除する(差し引く)ことができるのは大きなメリットです。

あまり効果がない「支出を伴う節税」で経費を増やすより、このような税額控除制度をしっかりと利用していくほうがはるかにメリットが大きいです。

利益計画、人事政策、資金繰りなどいろいろな懸案が絡んできますので、少し早めに検討を開始してみるのが良いのではないでしょうか。

【編集後記】

昨日、とある場所で堀江貴文(ホリエモン)さんを目撃しました。

あやかって(?)というか記念に(?)、同氏の本を購入しました。。

【昨日の1日1新】

*「1日1新」とは→詳細はこちら